Ett år med stigande räntor har skakat om marknaderna. Flera finanstrender ändrade riktning.

Ur The Economist, Finance & Economics, 21 december 2022, översatt av InPress. ©2022 The Economist Newspaper Limited. Alla rättigheter förbehållna.

Vad handlar artikeln om?

2022 bjöd på en hel del obehagliga överraskningar på finansmarknaderna, även om den största var att det inte blev så illa som många hade trott. Det går att utkristallisera

5 tydliga trender på finansmarknaden som gått i graven.

De obehagligaste överraskningarna på finansmarknaderna inträffar oftast när det som tidigare var självklart plötsligt börjar ifrågasättas. Det kan handla om stigande priser på tulpanlökar, fungerande banker eller en tillvaro utan nedstängningar. Investerarna hade det tufft under 2022. Men givet hur många trender som bytte riktning under året, var den verkliga överraskningen att det inte blev ännu värre. Det här var de viktigaste vändningarna:

Slutet för billiga pengar

När framtidens finanshistoriker blickar tillbaka på 2010-talet kommer de att förundras över att människor verkligen trodde att räntorna skulle kunna ligga nära noll för alltid. Också under 2021 publicerade ansedda investeringsföretag artiklar med rubriker som: ”Noll: Därför kommer räntorna att förbli låga”. Lånekostnaderna hade fallit i flera decennier och kombinationen av den globala finanskrisen 2007–2009 och covidpandemin verkade ha klistrat fast räntorna i golvet för alltid.

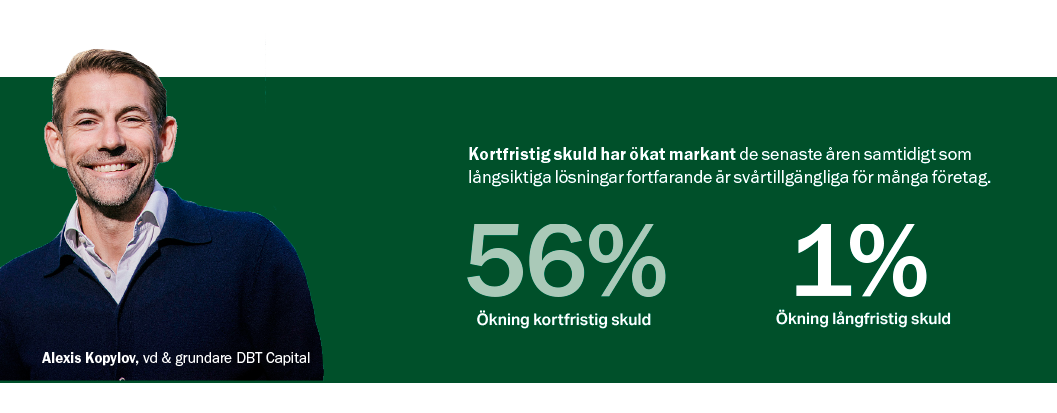

Under 2022 löste den ihållande höga inflationen upp det klistret. Den amerikanska centralbanken inledde sin snabbaste åtstramningscykel sedan 1980-talet och höjde målintervallet för sin styrränta med mer än 4 procentenheter, till 4,25–4,5 procent. Andra centralbanker följde efter. Marknaderna förväntar sig att räntorna slutar stiga 2023, med toppar på mellan 4,5 och 5 procent i Storbritannien och USA, och mellan 3 och 3,5 procent i euroområdet. Men oddsen för att de ska falla tillbaka till noll är mycket små. Den amerikanska centralbankens ledning anser exempelvis att räntan kommer att ligga över 5 procent 2023. Innan den sedan stabiliseras kring 2,5 procent på längre sikt. Perioden med gratis pengar är över.

Slutet för billiga pengar tvingar investerarna att föredra omedelbar vinst. Tillväxtaktier är ute. Värde är återigen på modet.

Den långvariga tjurmarknadens död

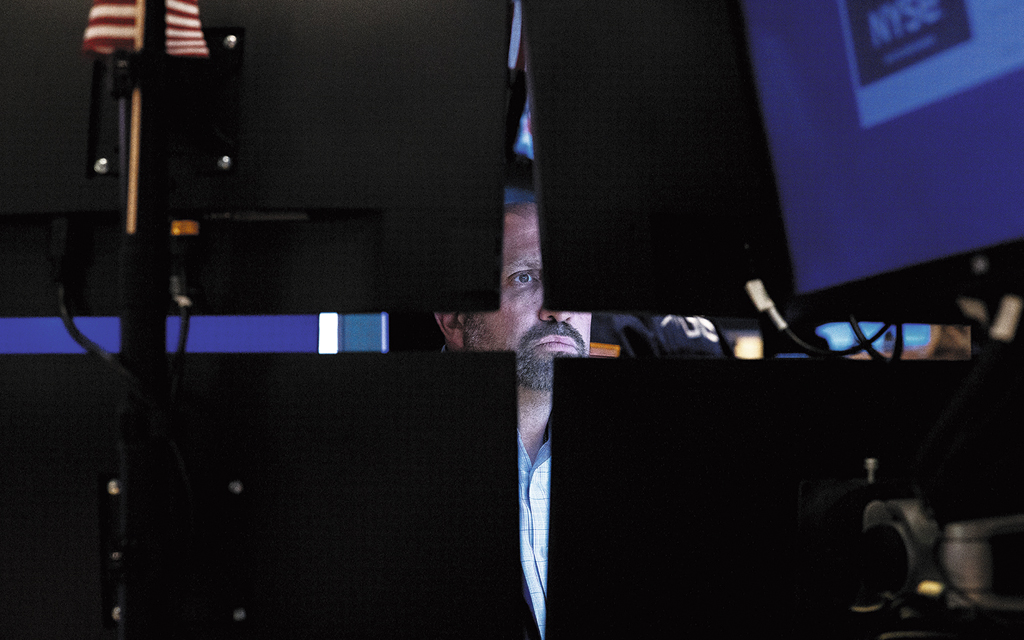

Man brukar säga att en tjurmarknad, som det kallas när börsen rör sig uppåt under en längre tid, inte dör av hög ålder: den mördas av centralbanker. Så skedde 2022, även om just denna tjurmarknad hade hunnit bli äldre än de flesta. Från den lägsta nivån under perioden efter finanskrisen 2009 till toppnivåerna i slutet av 2021 steg S&P 500-index, som är sammansatt av ledande amerikanska aktier, med 600 procent. Avbrotten i marschen uppåt – som det plötsliga fallet när pandemin inleddes – var dramatiska, men kortvariga.

Fjolårets krasch har visat sig vara bestående. S&P 500 föll med en fjärdedel till sin lägsta nivå för året i mitten av oktober och har bara hämtat sig en aning därifrån. MSCI-index med globala aktier föll med 20 procent i fjol. Aktier är inte heller den enda tillgångsklass som fått smisk. Aktiekurserna har delvis fallit för att räntan stigit, vilket fått avkastningen på obligationer att stiga och har gjort mer riskfyllda tillgångar jämförelsevis mindre attraktiva.

Samma mekanism pressade ned obligationspriserna så att avkastningen på dem ligger i nivå med de aktuella räntorna. Index sammanställda av dataleverantören Bloomberg, som är sammansatta av globala, amerikanska och europeiska obligationer samt obligationer på tillväxtmarknader, har fallit med 16, 12, 18 respektive 15 procent. Oavsett om priserna fortsätter att falla, är tjurmarknaden ett avslutat kapitel.

Kapitalet dunstar bort

Kapital var inte bara billigt under tjurmarknadens sista år – det fanns också överallt. Under finanskrisen utformade centralbankerna program för kvantitativa lättnader (QE), i syfte att stabilisera marknaderna, vilka gick på högvarv under pandemin. Sammantaget pumpade centralbankerna i USA, Storbritannien, euroområdet och Japan ut mer än 11 000 miljarder dollar i nytryckta pengar. Vilka användes för att dammsuga marknaden på ”säkra” tillgångar, som statsobligationer. Och pressa ned räntorna på dem.

Olika betalningssystem skapar vinnare och förlorare i finansvärlden

Kampen om betalningssystemen hårdnar runt om i världen. Vinnarna kan överraska oss, menar Arjun Ramani.

Det fick investerarna att leta efter avkastning i mer spekulativa hörn av marknaden. Dessa tillgångar fick i sin tur en kraftig uppgång. Under årtiondet fram till 2007 utfärdade amerikanska företag high yield-obligationer (dessa riskfyllda obligationer går också under namnet Junk) för 100 miljarder dollar om året. Under 2010-talet uppgick motsvarande siffra till i genomsnitt 270 miljarder dollar. 2021 handlade det om 486 miljarder dollar.

Denna typ av obligationer föll med tre fjärdedelar mot slutet av 2022. Den amerikanska centralbanken och Bank of England har rullat tillbaka sina program för obligationsköp. Europeiska centralbanken förbereder sig för att göra samma sak. Likviditeten försvinner och inte bara från den riskfyllda delen av obligationsmarknaden. Börsintroduktionerna slog alla rekord 2021 och drog in 655 miljarder dollar globalt. 2022 blev det svagaste året för börsintroduktioner i USA sedan 1990. Värdet för fusioner och förvärv har också minskat, om än inte lika dramatiskt. Ett kapitalöverskott har övergått i kapitalbrist.

Värde slår tillväxt

”Tjurrusningen” var en nedslående period för ”värdeinvesterare” som letar efter aktier som är billiga i förhållande till sina underliggande intäkter eller tillgångar. Låga räntor och risktagande drivet av kvantitativa lättnader gjorde att denna försiktiga strategi gick ur modet. I stället låg fokus på ”tillväxtaktier”, som utlovar explosiv framtida vinst till ett högt pris jämfört med de (ofta obefintliga) nuvarande intäkterna. Från mars 2009 till slutet av 2021 steg MSCI-index med globala tillväxtaktier kraftigt med en faktor på 6,4 – mer än dubbelt så mycket som uppgången för motsvarande värdeindex.

I fjol vände ränteutvecklingen helt. Med räntenivåer på 1 procent måste man sätta in 91 dollar på ett bankkonto i dag för att få 100 dollar om tio år. Med räntenivåer på 5 procent behöver man bara sätta in 61 dollar. Slutet för billiga pengar förkortar investerarnas tidshorisonter och tvingar dem att föredra omedelbar vinst framför vinst i en avlägsen framtid. Tillväxtaktier är ute. Värde är återigen på modet.

Kryptovaluta imploderar (igen)

För dem som tycker att kryptovaluta mest liknar hasardspel blev FTX:s fall ett talande exempel. Kryptobörsen FTX ansågs vara branschens respektabla ansikte utåt och drevs av Sam Bankman-Fried, en 30-årig filantrop som skänkte pengar till politiska kampanjer. Men i november i fjol gick företaget i konkurs och cirka 8 miljarder dollar var bara borta. I dag beskriver amerikanska myndigheter det som ett ”omfattande bedrägeri som pågått i flera år”. Sam Bankman-Fried är gripen och åtal väntar. Blir han dömd i domstol, kan han komma att tillbringa resten av livet i fängelse.

FTX:s fall var den senaste kryptobubblan som brast. När marknadsvärdet för alla kryptovalutor var som högst 2021, uppgick det till nästan 3 000 miljarder dollar, en ökning med knappt 800 miljarder dollar sedan årets början. Sedan dess har värdet minskat till cirka 800 miljarder dollar. Även den här utvecklingen har sina rötter i perioden med stora mängder billiga pengar och ”allt är tillåtet”-mentaliteten.

Denna text publicerades ursprungligen i det tryckta magasinet Världen Om, april 2023.

Läs fler artiklar från samma nummer här.

Så här jobbar Världen Om med kvalitetsjournalistik: Vi väljer ut artiklar. analyser, data och intervjuer från The Economist som täcker in geopolitik, vetenskap, livsstil, affärer och kultur. The Economist har funnits sedan 1843 för att "stärka kampen för intelligent upplysning i syfte att motverka okunskap som hindrar framsteg och utveckling."