Kampen om betalningssystemen hårdnar runt om i världen. Vinnarna kan överraska oss, menar Arjun Ramani.

Ur The Economist specialrapport Digital finance, 15 maj 2023, översatt av InPress. ©2023 The Economist Newspaper Limited. Alla rättigheter förbehållna.

Vad handlar artikeln om?

Systemet för att flytta runt pengar genomgår en massiv förändring just nu tack vare digitaliseringen. Det får konsekvenser för förhållandet mellan stat och pengar.

Betalningar är en av de mest grundläggande ekonomiska aktiviteterna. För att köpa något behöver du ha något som säljaren vill ha. Ett alternativ är byteshandel, men det är förknippat med friktion. Hur stor är chansen att du har något som din motpart vill ha vid varje given tidpunkt? De tidiga formerna av pengar, från kaurisnäckor till pärlor och metallmynt, erbjöd en lösning: de var alltid efterfrågade för att reglera transaktioner. Men de medförde problem, från förfalskning och försening till att inte ha funnits i tillräcklig mängd när det behövdes, bristande likviditet.

Användningen av krediter för handel, som först dokumenterades i Mesopotamien för femtusen år sedan, förändrade spelplanen. Det gav omedelbar likviditet, vilket främjade handeln, men det krävde också förtroende och verifiering, vilket medförde en rad nya problem.

Världens 100 största offentliga och privata fintechbolag har fått se sitt samlade marknadsvärde halveras sedan toppen 2021.

I århundraden har människor mestadels använt fysiska föremål, inklusive kontanter, för att genomföra transaktioner. Från början skulle bankerna endast skydda råvaror som spannmål, snarare än att vara kopplade till konsumentbetalningar. Senare knöts checkar till bankkonton. De första kreditkorten, Diners Club 1950 och American Express-korten med magnetremsa 1971, blev början på en bredare övergång från papperspengar och checkar i detaljhandeln. De var dock mestadels begränsade till rika ekonomier och välbärgade bankkunder, som fortfarande är de centrala noderna i finanssektorn.

Nu håller en ny våg av digitalisering på att förändra betalningssystemen igen, driven av smarta telefoner och internet. Genom att möjliggöra nästan omedelbara betalningar på distans minskar digitaliseringen kraftigt friktionen i pengars rörlighet. Detta underlättar handel på distans och lämnar ett tydligt spår som kan granskas. Digitaliserade betalningsformer kan också ligga till grund för bredare finansiella tjänster, en särskilt viktig förändring i fattigare länder med mindre utvecklade finansiella system.

Bort från kontanta betalningar

De digitala betalningsplattformarna kommer att skapa nya kungar i det mycket lukrativa globala betalningssystemet som 2021 omsatte cirka 2 100 miljarder dollar. Bort med stora banker, dyra kreditkort och smutsiga fysiska kontanter, är tanken.

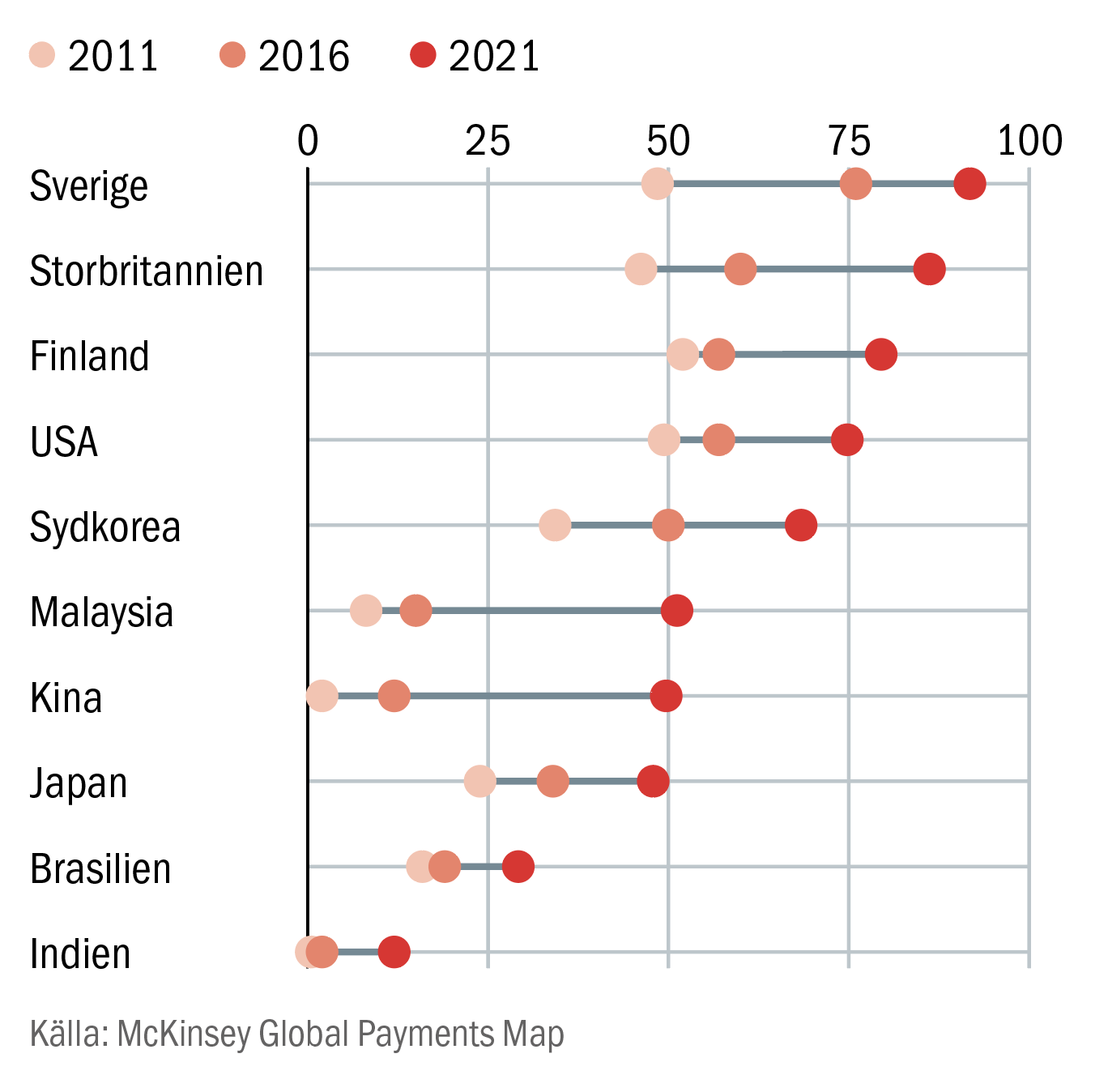

Istället är det dags för flashiga kryptoprotokoll, sömlösa fintech-plånböcker och till och med digitala centralbankspengar. En del av uppståndelsen kring detta har varit överdriven. Men i denna specialrapport hävdas att systemet för att flytta runt pengar verkligen genomgår en massiv förändring. Andelen kontantbaserade transaktioner rasar och har minskat med i genomsnitt 25 procentenheter på världens största marknader mellan 2011 och 2021. Tillväxtekonomierna står för några av de största nedgångarna (se diagram). Digitaliseringen styr en stor del av detta skifte bort från kontanter.

Olika system håller på att utvecklas runt om i världen, vart och ett med sina för- och nackdelar. Och det är inte alltid nya fintechbolag, digitala nykomlingar eller häftiga kryptovalutor som leder förändringen. Ofta är det en kombination av statligt ledda system och etablerade banker som inför ny teknik. I Indien och Brasilien har nya statsunderstödda betalningsplattformar blivit den dominerande formen av icke-kontanta betalningar, vilket har fört in hundratals miljoner medborgare, som tidigare inte hade någon bank, i det formella finansiella systemet. I västvärlden har bank-/kortmodellen, trots fintechutmanare, förblivit i stort sett intakt även när digitaliseringen tar fart. Kinas slutna fintech-appar och nya betalningssystem kan ännu spridas över Asien och även minska regionens beroende av dollarn.

Digitala betalningsplattformar utmanar

Allt detta får stora konsekvenser för förhållandet mellan pengar och stat. Vissa regeringar kan använda digital finansiering för att hjälpa sin egen befolkning. Västvärlden kan uppleva att spridningen av digitala betalningsplattformar innebär att man förlorar en del av sitt finansiella inflytande. En friktionsfri rörlighet för pengar kan leda till ökad effektivitet, men den kan också skapa finansiell instabilitet genom att göra det lättare för kunderna att ta ut banktillgodohavanden, vilket vi såg i Silicon Valley Banks konkurs, som föregicks av en bankrusning.

Precis som med all ny teknik har digital finansiering fått sin beskärda del av hajpen. Men moderna digitala betalningsplattformar utmanar helt klart den gamla ordningen. Traditionellt har bankerna varit ingången till formell finansiering. Nu har betalningar via appar som använder qr-koder, snabba betalningsnätverk och uppkopplingar med höghastighetsinternet blivit inkörsporten för många. När användarna börjar skicka och ta emot pengar kan uppgifterna som de nya plattformarna samlar in bidra till att öppna upp för andra finansiella tjänster, som lån och försäkringar.

Ett bra exempel är kinesiska Alipay, som ursprungligen var en depositionstjänst för Alibabas e-handelsplattform. Innan dess, konstaterar Jack Poon vid Hong Kong Polytechnic University, ”var man tvungen att gå till en gatubutik för att köpa videospelspoäng personligen”. Alipay, som hämtade inspiration från betalningsföretaget PayPals uppköp av eBay, ökade e-handeln genom att använda smarta telefoner och qr-koder för att snabbt skala upp verksamheten. Tillsammans med sin motsvarighet WeChat Pay hanterar Alipay nu cirka 90 procent av de kinesiska digitala betalningarna. ”Folk tittar konstigt på dig om du försöker betala med kontanter”, säger Jack Poon.

Kortvarig glädje

När världen började bli alltmer kontantlös, och med rekordlåga räntor som gjorde pengar i praktiken gratis, utbröt en frenesi kring digital finansiering sommaren 2020. Hundratals nya kryptoprotokoll lanserades och många fick ränta på kryptodepositioner på 20 procent eller mer, till synes utan risk. Marknadsvärdet för kryptosfären växte till 3 000 miljarder dollar 2021. Kinesiska betalnings- och utlåningsföretaget Ant Group började förbereda sig för en blockbuster-notering till en förväntad värdering på över 300 miljarder dollar. Sommaren 2021 värderades PayPal till omkring 350 miljarder dollar, vilket innebär att företaget ligger nära JPMorgan Chase, världens största bank, och Visa, det största kortnätverket, då värderade till 450 respektive 520 miljarder dollar.

Glädjen blev dock kortvarig. Det senaste årets marknadskaos, som utlösts av stigande räntor och konsekvenserna av Rysslands invasion av Ukraina, har gjort många digitala utmanare ödmjukare. Den första marknaden att korrigeras var Kina. I november 2020 stoppade den kinesiska regeringen den planerade börsnoteringen av Ant Group. Det var en förvarning om vad som komma skulle. Marknadsvärdet för alla kryptovalutor har sjunkit med nästan tre femtedelar sedan toppen 2021. The Economist uppskattar att världens 100 största offentliga och privata fintechbolag har fått se sitt samlade marknadsvärde halveras sedan dess.

Krypto har tappat ryktet

Men trots dessa marknadsstörningar har tre bestående förändringar uppstått till följd av uppsvinget för digital finansiering och nya betalningsplattformar. För det första är debatten i de rikare länderna om huruvida kryptoföretag eller fintechbolag kommer att sätta stopp för bankernas och kortnätverkens välde i det närmaste avgjord. Krypto har tappat sitt goda rykte och kämpar för att visa sig användbar. Snabba fintechbolag kommer utan tvekan att fortsätta växa. Men den gamla bank-/kortmodellen har anpassat sig bättre till digitaliseringen än vad många som förutspådde revolutionen trodde.

I vissa fall har den subtila alliansen mellan banker och staten stärkt denna stabilitet. I Kina gjorde regeringens förlamning av Ant Group att bankerna kunde behålla en framträdande roll för utlåning. Och i USA kom Facebook för nära finansvärlden när man försökte lansera sin onlinevaluta Libra och tvingades backa. Apple Pay och Google Pay växer, men spelar än så länge bara en mindre roll för betalningar. Och krypto har delats upp i två delar: en reglerad del som kan bli omöjlig att skilja från traditionell finansiering, och en mindre reglerad del som främst verkar i svaga ekonomier som Argentina.

Nationella alternativ

Den andra stora förändringen är att tillväxtmarknaderna har utvecklat öppna betalningssystem. De utgör ett alternativ till både bank-/kortmodellen i den rika världen och de slutna fintechjättarna i Kina. Det är faktiskt möjligt att den rika världen kan komma att kopiera de bästa systemen från tillväxtländerna, genom system för omedelbar överföring mellan bankkonton till konto i Europa och lanseringen av Federal Reserves FedNow-tjänst för omedelbara betalningar i USA.

En tredje förändring är att många regeringar vidtar åtgärder för att minska sitt beroende av västerländska betalningsnätverk och dollarn. Dessa ansträngningar har en lång historia och har påskyndats av de sanktioner som infördes mot Ryssland efter invasionen av Ukraina. Flera länder har byggt upp nationella alternativ till kortnätverk som Visa och Mastercard. Kina använder ett alternativ till Swifts internationella meddelandesystem för banker.

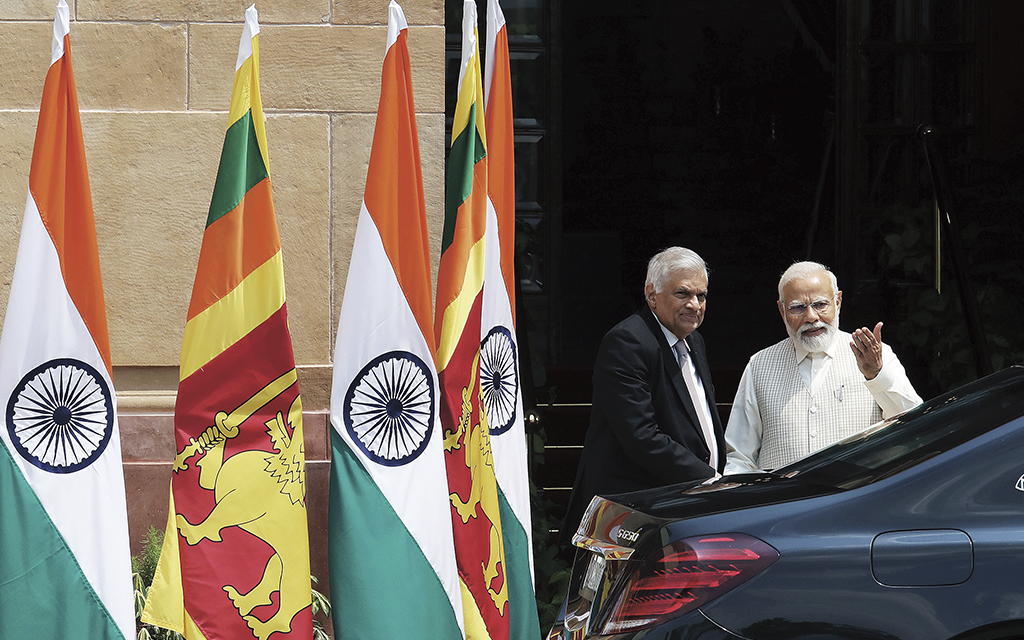

Vissa länder bygger också upp multilaterala betalningslänkar så att medborgarna kan använda sina inhemska favoriter utomlands. UPI-plånböcker från Indien kan nu användas i Singapore. Alipay-plånböcker från Kina accepteras överallt från Dubai till Washington DC. GrabPay i Malaysia kan användas i stora delar av Sydostasien. Kina leder uppbyggnaden av ett asiatiskt betalningssystem med yuanen som den primära valutan. I takt med att tekniken gör möjliga alternativ till dollarn billigare, kan de komma att utmana västvärldens grepp om den internationella finansvärlden.

Mer insyn för staten

Kontroll över betalningssystemen ger en enorm politisk makt. De används för att ta upp skatt och fördela förmåner. De lämnar digitala spår som gör att den ekonomiska aktiviteten blir mer synlig för staten, vilket gör det svårare att fortsätta med skatteflykt och organiserad brottslighet. Det är ingen överraskning att många regeringar lär slå ner på krypto som lovade tillståndsfri tillgång till betalningar. USA har just väckt åtal mot Binance, världens största kryptobörs, för att ha kringgått amerikanska regler. Kina försöker förbjuda krypto. Och Indien har begränsat dess användning.

Den här rapporten (Digital finance) beskriver de olika betalningsmodellerna och jämför bank- och kortnätverken i den rika världen med de snabba betalningssystemen på tillväxtmarknaderna och de slutna fintechsystemen i Kina. Den bedömer också vilken roll kryptovalutor och digitala centralbankspengar kommer att spela. Dessutom tittar den på hur vissa regeringar kan komma att använda digital finansiering för att minska sitt beroende av västvärlden.

Denna text publicerades ursprungligen i det tryckta magasinet Världen Om, oktober 2023.

Läs fler artiklar från samma nummer här.

Så här jobbar Världen Om med kvalitetsjournalistik: Vi väljer ut artiklar. analyser, data och intervjuer från The Economist som täcker in geopolitik, vetenskap, livsstil, affärer och kultur. The Economist har funnits sedan 1843 för att "stärka kampen för intelligent upplysning i syfte att motverka okunskap som hindrar framsteg och utveckling."