Medveten frånkoppling

Kan de högteknologiska leveranskedjor som binder samman USA och Kina kopplas bort?

Från The World Ahead 2024 publicerad i The Economist, översatt av InPress. ©2023 The Economist Newspaper Limited. Alla rättigheter förbehållna.

Mike Bird, affärs- och finansredaktör i Asien, The Economist

När Gwyneth Paltrow skilde sig från Chris Martin lanserade hon begreppet ”medveten separation”. Det skämtades friskt om uttrycket. Men 2024 handlar det inte om en skådespelare och en rockstjärna som så skonsamt som möjligt vill avveckla en ömsesidig relation. USA och Kina står nu inför samma utmaning, när relationen blir allt frostigare.

Den vanligaste termen för processen är decoupling, frånkoppling, även om den amerikanska administrationen föredrar ”riskminskning” och bara använder den i vissa sammanhang. Men oavsett vad man kallar det, är det svårt att genomföra en separation.

I vissa avseenden pågår en frånkoppling. Analysföretaget Rhodium Group uppger att kinesiska företags nyinvesteringar i USA föll till under 1 miljard dollar mellan 2019 och 2022 – mindre än vad Norge och Spanien investerar. 2023 gick Mexiko om Kina och återtog sin historiska position som USA:s största handelspartner.

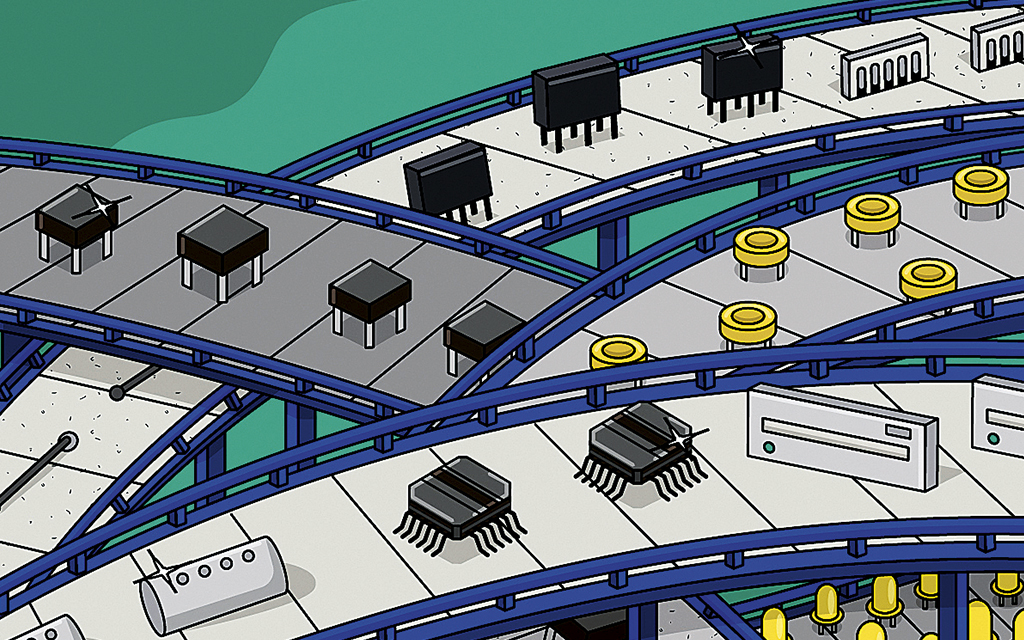

USA vill flytta hem viss produktion av halvledare och man erbjuder företag stöd för att investera. Man vill också flytta leveranskedjorna till mer vänligt sinnade länder i Asien, men det krockar ibland med affärsmässiga realiteter.

Energins nya skärgård

Europa behöver bygga energiöar. Men av vilken sort?

Ett exempel är tillverkning av solpaneler. USA införde höga tullar på kinesiska solpanelstillverkare och köparna bytte till tillverkare i Sydostasien. Men komponenterna i de solpaneler som skickas till USA kommer ofta från Kina. I augusti sade Department of Commerce att fem stora kinesiska företag undvek tull genom att tillverka i Sydostasien.

Omställningen till stora kontraktstillverkare med låga marginaler visar på utmaningarna med frånkoppling. Den taiwanesiska jätten Foxconn, med fabriker i Kina, och Apple, Dell och HP som kunder, har som mål att expandera i Indien. Men i juli skrotade man planer på en satsning på chiptillverkning i Gujarat värd 20 miljarder dollar efter att ha stött på problem.

Foxconn investerar kraftfullt i Vietnam, men fortsätter att växa i Kina. 2023 köpte företaget mark för fortsatt produktion i Henan-provinsen och inledde tillverkning på två andra platser. Wistron, en annan taiwanesisk tillverkare med fabriker i Kina, avslutade sin närvaro i Indien efter 15 år och sålde verksamheten till det indiska konglomeratet Tata. Wistron uppgav inga skäl, men indiska medier rapporterade att trots landets lägre lönekostnader var det svårt att nå lönsamhet.

Många västerländska företag förlitar sig på att den här typen av tillverkare ska sköta frånkopplingen åt dem. Om de här tillverkningsföretagen lyckas organisera om sina leveranskedjor ger det framgångsrik ”riskminskning”, istället för stökig halvseparation.

Det är till fördel för sydostasiatiska länder som Vietnam. De vill inte begränsa handels- och investeringsflödena till och från Kina, och blir därför intressanta för både Kina och USA. Båda sidorna i handelskriget kan förlora, medan de som står utanför kan vinna stort.

Så här jobbar Världen Om med kvalitetsjournalistik: Vi väljer ut artiklar. analyser, data och intervjuer från The Economist som täcker in geopolitik, vetenskap, livsstil, affärer och kultur. The Economist har funnits sedan 1843 för att "stärka kampen för intelligent upplysning i syfte att motverka okunskap som hindrar framsteg och utveckling."