ESG – en skenhelig gimmick

ESG-märkningen av fonder har vuxit fram som ett svar på investerares önskan om att bidra till en bättre värld. Men strategin fungerar inte. Den måste trimmas och befrias från skenhelighet, skriver Henry Tricks.

ESG-märkningen av fonder har vuxit fram som ett svar på investerares önskan om att bidra till en bättre värld. Men strategin fungerar inte. Den måste trimmas och befrias från skenhelighet, skriver Henry Tricks.

Ur specialrapporten A broken idea – ESG investing The Economist, 23 juli 2022, översatt av InPress. ©2022 The Economist Newspaper Limited. Alla rättigheter förbehållna.

Vad handlar artikeln om?

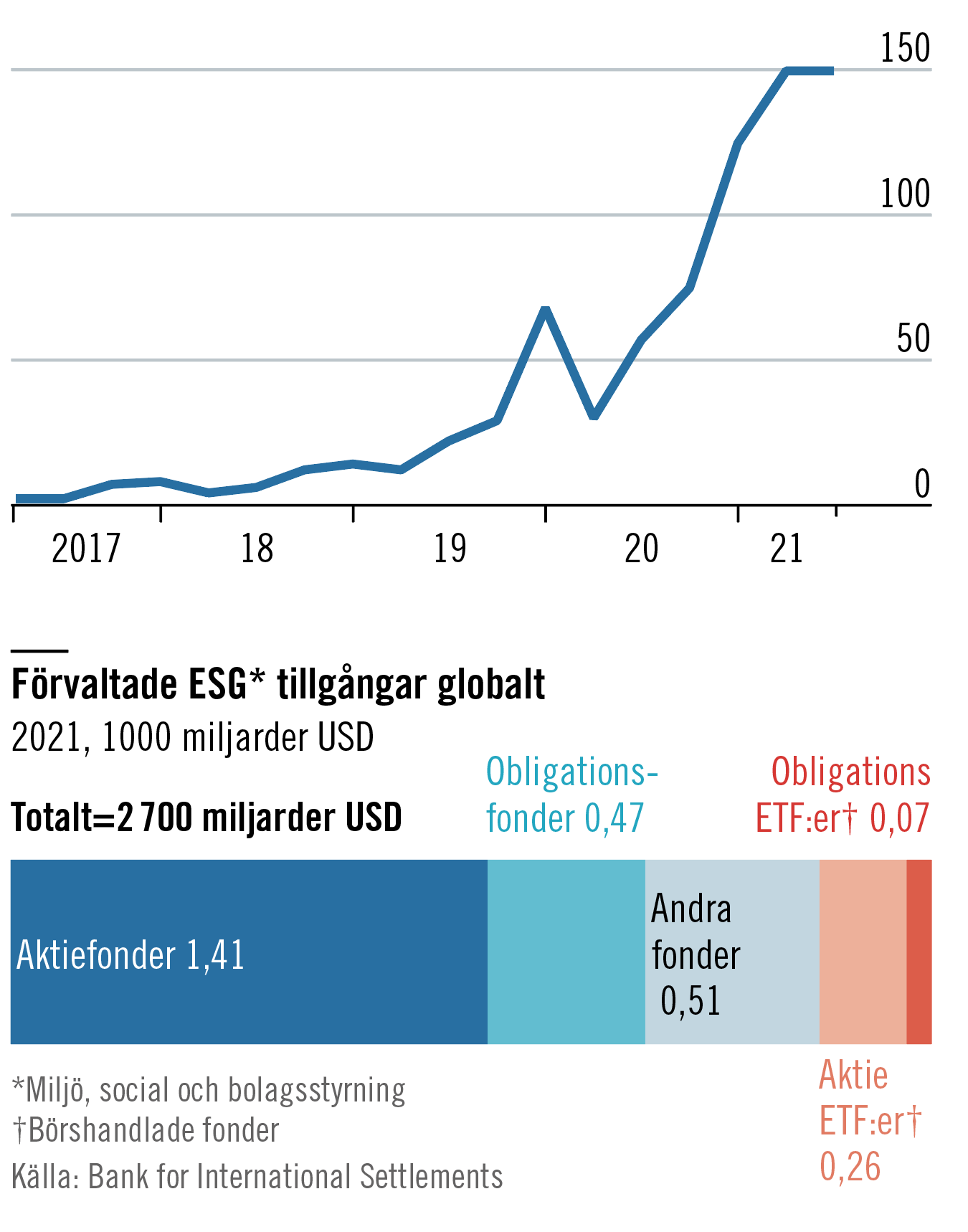

ESG står för environmental, social and governance (miljö, sociala frågor och bolagsstyrning). Akronymen används ofta för att beteckna hållbara investeringar. ESG-konceptet har vuxit både vad gäller omsättning (tusentals miljarder dollar) och popularitet. Effekten på koldioxidutsläpp, sociala frågor och bolagsstyrning har dock varit försumbar eller mycket svår att mäta.

Desiree Fixler säger själv att hon inte är ”någon blyg viol”. 2020 rekryterades hon till posten som hållbarhetschef på den tyska kapitalförvaltaren DWS, som delägs av Deutsche Bank. Hon tror att hennes chef Asoka Wöhrmann förstod vilken typ av person hon var. Fixler hade mångårig erfarenhet från Wall Street. Hon var härdad och hade handlat med kreditderivat kort innan finanskrisen 2007–2009 bröt ut. Hon hade sett vilket inflytande tillsynsmyndigheterna kunde ha. Den som inbillar sig att personer som arbetar med hållbarhet måste vara mjuka bör tänka om. ”Jag är stenhård, framför allt när det gäller regelefterlevnad”, säger Desiree Fixler.

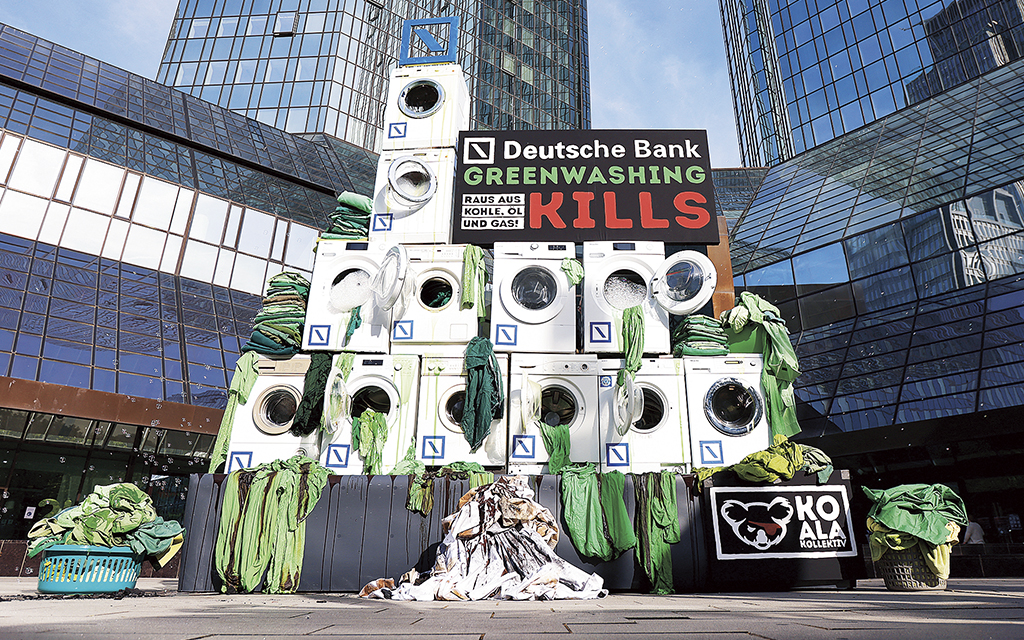

Hur hård hon var blev tydligt den 31 maj, då 50 tyska poliser, utredare och myndighetspersoner genomförde en räd mot DWS och Deutsche Banks kontor i Frankfurt. Tillslaget skedde som en följd av anklagelser från Desiree Fixler. Myndigheternas fokus låg på påstådd ”greenwashing” – i vilken omfattning DWS hade lämnat felaktig information om sin tillämpning av ESG-kriterier på sin investeringsportfölj. Det kostade Wöhrmann jobbet och blev ett bryskt uppvaknande för stora kapitalförvaltare runt om i världen. Och det blev ett lågvattenmärke under det år då ESG gick från att vara en hajpad investeringstrend som lockade till sig tusentals miljarder dollar med löften om att göra världen bättre, till något som fick människor att cyniskt himla med ögonen.

DWS och Wöhrmann nekar till anklagelserna, som de säger har utretts internt. Men oavsett om myndigheterna hittar bevis för oegentligheter, finns det mycket kring bolagets ESG-verksamhet som är märkligt. Och det gäller även branschen i stort. Slutsatsen i denna specialrapport är att mycket med ESG är djupt problematiskt – från det påstådda genomslaget till uppföljning och transparens.

ESG-konceptets popularitet har delvis eldats på av genuin oro, inte minst för klimatet. Ändå har dess effekt på koldioxidutsläppen varit försumbar. Detta särskilt om man tittar på de aktörer som står för de största föroreningarna. Huruvida ESG-ansatsen har gjort skillnad i sociala frågor, som ökad mångfald på arbetsplatser, är svårt att mäta. När det gäller bolagsstyrning är ESG-branschen dålig på att granska och utkräva ansvar av sig själv, för att inte tala om de företag som den är tänkt att styra. Den lovar för mycket till investerarna. Den ställer omöjliga krav på företagen.

Och ändå, trots alla brister kan det vara bättre att göra ett omtag med ESG än att helt sonika skrota det. I grunden handlar det om en strävan som blir allt viktigare i kampen för att förädla kapitalismen och mildra effekterna av den globala uppvärmningen. Nämligen att hålla företag och deras ägare ansvariga för de negativa effekter produktionen eller konsumtionen av deras produkter får för tredje part, till exempel atmosfären. Genom att tvinga företagen att bli medvetna om att många av deras aktiviteter får oönskade konsekvenser, är tanken att det ska bli viktigare för dem att vidta åtgärder.

Ju mer tillsynsmyndigheterna pressar på för att sådan information ska bli mer korrekt, desto gynnsammare blir långtidsutsikterna för företagen och den värld de verkar i. Med dagens system är mätningarna av ESG-marknadens storlek förvirrande. Dessutom är rankningarna för subjektiva, och branschen lovar för mycket och presterar för lite.

”Att försöka mäta ESG är som att hitta ett sätt att mäta vem som är ditt favoritbarn.”

John Gilligan, Big Issue Invest

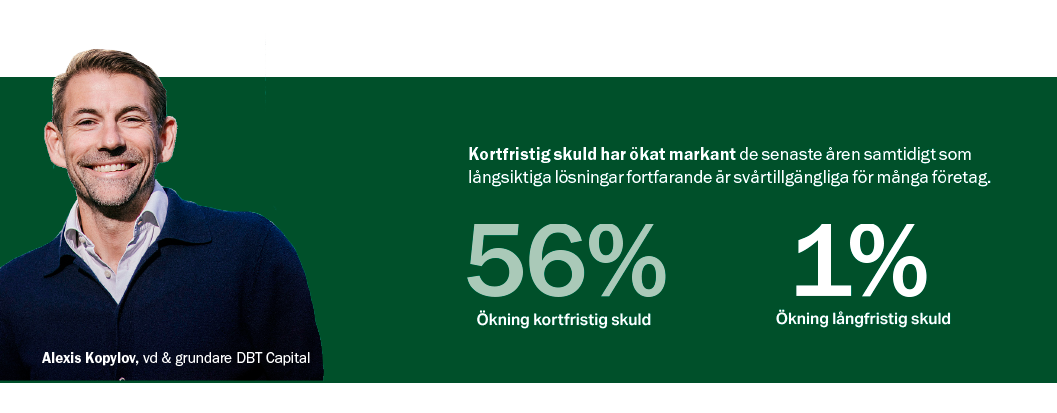

Mätningarna, till att börja med. Kapitalförvaltare kan ha två olika perspektiv på ESG. Det första är ganska jordnära. Det handlar om försäljning av aktivt och passivt förvaltade fonder som är specifikt uppbyggda runt hållbarhetsbetyg. De senaste två åren har ESG-marknaden exploderat. Ta DWS. 2021 uppgav bolaget att det förvaltade kapitalet i specialiserade ESG-fonder hade ökat kraftigt till 136 miljarder dollar. Det vill säga mer än en tiondel av de samlade tillgångarna. För branschen i stort uppgick ESG-tillgångarna i investeringsfonder och börshandlade fonder i slutet av årets första kvartal till nästan 2 800 miljarder dollar, enligt fondanalysföretaget Morningstar. Det är ungefär lika mycket som marknaden för kryptovalutor, men fortfarande en nischverksamhet jämfört med de globala portföljinvesteringarna som helhet.

Det andra sättet att beskriva ESG är dock mer av gimmick och tomma ord. Det kallas ESG-integration och utgjorde huvudproblemet som Desiree Fixler ansåg sig ha identifierat hos DWS. Enligt Fixler fanns inga mätverktyg på plats. ESG-integration handlar om att få portföljförvaltare i konventionella fonder att använda betyg som ett riskhanteringsverktyg. Ungefär på samma sätt som när de utvärderar risken för en lågkonjunktur eller leveransproblem.

När DSW under 2020 beskrev ESG som ”grunden för allt vi gör”, hävdade bolaget att de tillgångar som var föremål för ESG-integration var värda 459 miljarder euro. Det vill säga drygt hälften av företagets portfölj på totalt 793 miljarder euro. Det är en enorm summa. Men ett år senare strök DSW siffran för ESG-integration helt. Enligt företaget genomfördes omläggningen av strategin för informationsgivning delvis som en anpassning till regelverket. Men det skedde också som följd av vad Desiree Fixler säger var hennes försök att uppmärksamma myndigheterna på de uppblåsta siffrorna.

DWS helomvändning indikerar att branschen som helhet behöver tänka om. Datainsamlare som Global Sustainable Investment Alliance kommer med häpnadsväckande påståenden om ESG-marknadens storlek. Enligt företagets senaste rapport uppgick hållbara investeringar under 2020 till 35 300 miljarder dollar. Det är mer än en tredjedel av allt förvaltat kapital i de stora ekonomier som bevakas. Det ger intryck av att ESG är viktigare för finansmarknaderna än det faktiskt är.

Den största delen (ungefär 25 200 miljarder dollar) kommer från ESG-integration. Som erfarenheterna från DWS visar, kan det röra sig om rena gissningar. Med tanke på att vi talar om en bransch som sätter en ära i att försöka mäta saker som är svåra att mäta, är arbetet med att mäta sig själv knappast förtroendeingivande.

Sedan var det subjektiviteten. När Desiree Fixler började på DWS blev hon bland annat överraskad av hur företaget gjorde sina ESG-bedömningar. Systemet, som använde sig av oberoende värderingsinstitut, gav det tyska betalningsföretaget Wirecard, där DWS fonder var stora investerare, näst högsta betyg för bolagsstyrning. Samtidigt var Wirecard indraget i en redovisningshärva som inom kort skulle leda till att företaget gick omkull. Och e-handelsjätten Amazon fick DWS lägsta betyg för bolagsstyrning, säger hon.

Sådana uppenbara motsägelser präglar också branschen i stort. De institut som sätter ESG-betyg är ett under av inkonsekvens. En studie av sex sådana institut kom fram till att de använde 709 olika mått i 64 kategorier. Bara 10 kategorier var gemensamma för alla – och där ingick inte basala parametrar som utsläpp av växthusgaser.

Indexleverantörerna spär på förvirringen. I maj valde leverantören bakom indexet S&P 500 att sparka ut Tesla från ESG-versionen av indexet, samtidigt som oljejättar som ExxonMobil fick vara kvar. Företaget konstaterade att elbilstillverkaren bidrar till att främja hållbara transporter, men gjorde ändå processen kort med Tesla på grund av arbetsmiljö- och bolagsstyrningsproblem. Tesla-chefen Elon Musk var inte ensam om att tycka att beslutet var absurt.

Många anser att indexen har svårt att hantera komplexa etiska frågor. Vapentillverkarna, som före kriget i Ukraina var paria i ESG-branschen, är nu i den förvirrande situationen att de hyllas för att de försvarar demokratin. John Gilligan på Big Issue Invest, en påverkansfond som förvaltar 100 miljoner dollar och samarbetar med ett socialt företag som stöttar hemlösa, sammanfattar problemet med subjektivitet. ”Att försöka mäta ESG är som att hitta ett sätt att mäta vem som är ditt favoritbarn”, säger han.

Fokusera på miljömålen och renodla ESG

Termen ESG borde skrotas och konceptet renodlas.

Det tredje problemet är att ESG har blivit en kassako för investeringsbranschen. ESG växte fram som ett svar på investerarnas önskemål, inte minst millenniegenerationen som ville göra mer med sina investeringar än bara tjäna pengar. Det här har

kapitalförvaltarna vänt till sin egen fördel. I genomsnitt debiterar de högre avgifter för ESG-relaterade investeringar än för andra investeringar. I marknadsföringen hävdas att ESG-fonder går bättre än konventionella fonder, trots att det inte går att belägga vare sig teoretiskt eller empiriskt.

Utöver alla de här bristerna får ESG också hård kritik från personer som anser att finanseliten går för långt när de försöker följa med i samhällstrenderna. Kritiker på högersidan talar om ”woke- kapitalism” och ser det som ett sätt för skenheliga näringslivstoppar att smyga in progressiva idéer som många ogillar, exempelvis utfasningen av fossila bränslen. De som fokuserar på avkastning, som Aswath Damodaran vid New York University Stern School of Business, noterar att ESG-måtten inte fångade upp problemet med Rysslandsbaserade företag före invasionen av Ukraina. Det undergräver trovärdigheten ytterligare. Andra pekar på det inbyggda hyckleriet: exempelvis mäter ESG-betyg de risker som klimatförändringen innebär för ett företag, men inte det hot som företaget innebär för klimatet.

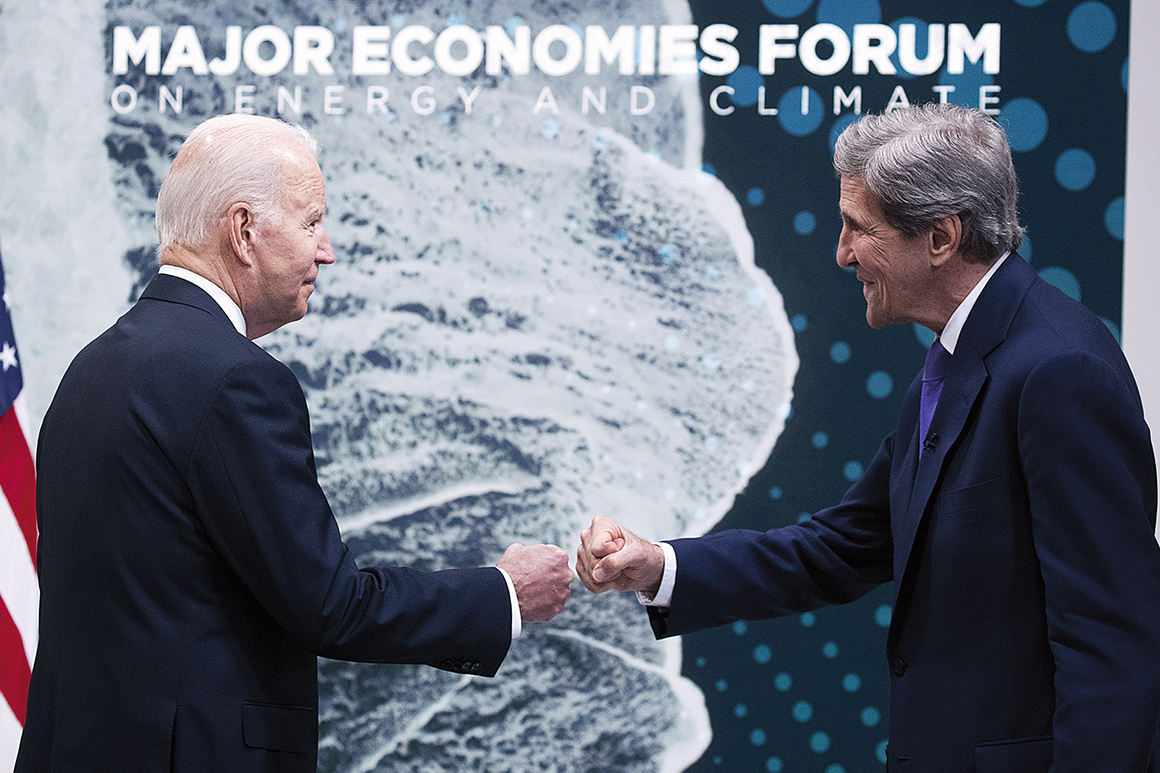

Den mest framträdande kritiken går ut på att det privata näringslivet, genom att förespråka en suboptimal lösning, som ESG, ger politikerna en ursäkt att avstå från den enligt många mest effektiva åtgärden mot klimatförändringarna: att införa samordnade koldioxidskatter. Men utvecklingen kan ändå vändas. Det kan vara värt att hålla fast vid ESG just för att skatter på externa effekter, som koldioxidutsläpp, har visat sig vara så politiskt svåra att genomdriva.

En striktare myndighetstillsyn av ESG är på gång, framför allt i Europa. I USA hoppas finansinspektionen SEC kunna skärpa granskningen av klimatredovisning (även om en aktuell dom i Högsta domstolen kan medföra begränsningar). Förhoppningen är att ökad press från tillsynsmyndigheterna så småningom kommer att hjälpa kapitalmarknaderna att ”internalisera de externa effekterna” – i praktiken genom att företag som minskar sina koldioxidutsläpp belönas med högre tillgångspriser och lägre kapitalkostnader. Som Ken Pucker vid Tufts University formulerar det: man måste mäta mindre, men bättre. Dessutom måste ”Hållbarhet AB”, som Pucker kallar det, upphöra med de grundlösa påståenden som skadat branschens rykte.

Branschen, som i vanlig ordning försöker hitta glädjeämnen, pekar på att pengarna har flödat ut långsammare från ESG-fonder än från konventionella fonder under de senaste månadernas marknadsturbulens. När DWS förra året konfronterades med Desiree Fixlers anklagelser, stod ESG-relaterade pengar för 40 procent av nettoinflödena. I sitt tal på företagets årsstämma i juni pekade Asoka Wöhrmann på ESG-flödena, efter att ha tillbakavisat vad han kallade ogrundade anklagelser. ”Våra kunder har visat vad de tycker”, sa han. Den sortens uppblåsta självförtroende är typiskt för kapitalförvaltningsbranschen.

Denna text publicerades ursprungligen i det tryckta magasinet Världen Om, oktober 2022.

Läs fler artiklar från samma nummer här.

Så här jobbar Världen Om med kvalitetsjournalistik: Vi väljer ut artiklar. analyser, data och intervjuer från The Economist som täcker in geopolitik, vetenskap, livsstil, affärer och kultur. The Economist har funnits sedan 1843 för att "stärka kampen för intelligent upplysning i syfte att motverka okunskap som hindrar framsteg och utveckling."